Bank Management - Asset Liability إدارة البنك - الأصول والخصوم

Bank Management - Asset Liability إدارة البنك - الأصول والخصوم

Bank Management - Asset Liability إدارة البنك - الأصول والخصوم

إدارة التزام الأصول هي العملية التي من خلالها يتعامل الاتحاد مع مخاطره المالية التي قد تأتي مع تغيرات في سعر الفائدة والتي بدورها ستؤثر على سيناريو السيولة.

تقدم البنوك والجمعيات المالية الأخرى خدمات تعرضها لأنواع مختلفة من المخاطر. لدينا ثلاثة أنواع من المخاطر - مخاطر الائتمان ومخاطر الفائدة ومخاطر السيولة. لذلك ، فإن إدارة الأصول والخصوم هي نهج أو خطوة تطمئن البنوك والمؤسسات المالية الأخرى بالحماية التي تساعدها على إدارة هذه المخاطر بكفاءة.

يساعد نموذج إدارة الأصول والخصوم على قياس وفحص ومراقبة المخاطر. يضمن الاستراتيجيات المناسبة لإدارتها. وبالتالي ، فهي مناسبة لمؤسسات مثل البنوك وشركات التمويل وشركات التأجير وشركات التأمين والهيئات التمويلية الأخرى.

إدارة الأصول والخصوم هي خطوة أولية يجب اتخاذها نحو التخطيط الاستراتيجي طويل الأجل. يمكن اعتبار هذا أيضًا بمثابة دالة تحديد لمصطلح متوسط.

على وجه الخصوص ، تشير إدارة المسؤولية أيضًا إلى أنشطة شراء الأموال من خلال الودائع التراكمية والصناديق الفيدرالية والأوراق التجارية بحيث تؤدي الأموال إلى فرص قروض مربحة. ولكن عندما يكون هناك زيادة في التقلبات في أسعار الفائدة ، يكون هناك ركود كبير يلحق الضرر بعدة اقتصادات. تبدأ البنوك في التركيز بشكل أكبر على إدارة جانبي الميزانية العمومية التي تتمثل في الأصول والمطلوبات.

مفاهيم ALM

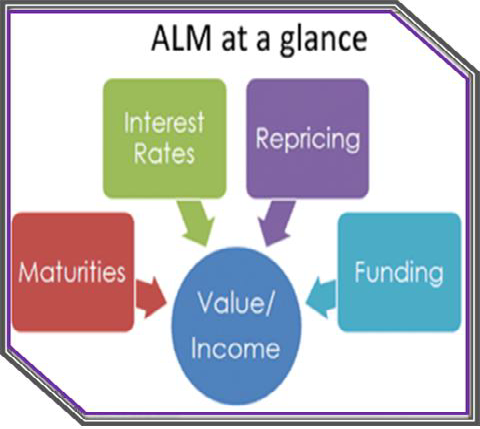

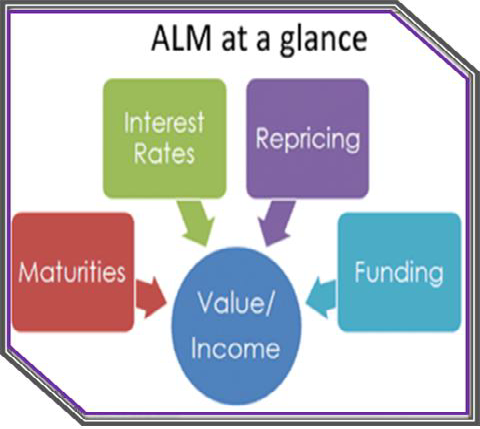

يمكن ذكر إدارة الأصول والخصوم (ALM) على أنها مخطط شامل وديناميكي لقياس وفحص وتحليل ومراقبة وإدارة المخاطر المالية المرتبطة بأسعار الفائدة المتغيرة وأسعار الصرف الأجنبي والعناصر الأخرى التي يمكن أن يكون لها تأثير على سيولة المنظمة.

إدارة الأصول والخصوم هي نهج استراتيجي لإدارة الميزانية العمومية بحيث يتم تعظيم إجمالي الأرباح من الفوائد ضمن تفضيل المخاطر العام (الحالي والمستقبلي) للمؤسسات.

وبالتالي ، تتضمن وظائف ALM الأدوات المعتمدة للتخفيف من مخاطر السيولة ، وإدارة مخاطر أسعار الفائدة / مخاطر السوق وإدارة مخاطر التداول. باختصار ، ALM هو مجموع إدارة المخاطر المالية لأي مؤسسة مالية.

بمعنى آخر ، تتعامل ALM مع المخاطر المركزية الثلاثة التالية -

- مخاطر معدل الفائدة

- مخاطر السيولة

- مخاطر العملات الأجنبية

البنوك التي تسهل وظائف الفوركس تتعامل أيضًا مع مخاطر مركزية أخرى - مخاطر العملة . بدعم من ALM ، تحاول البنوك تلبية الأصول والخصوم من حيث آجال الاستحقاق وأسعار الفائدة وتقليل مخاطر أسعار الفائدة ومخاطر السيولة.

عدم تطابق الأصول والخصوم - الميزانية العمومية لأصول البنك وخصومه هي التدفقات النقدية الداخلة والخارجة في المستقبل. في إطار إدارة التزام الأصول ، يتم تجميع التدفقات النقدية الداخلة والخارجة في مجموعات زمنية مختلفة. علاوة على ذلك ، يتم موازنة كل مجموعة من الأصول مع مجموعة المسؤولية المطابقة. تُعرف الاختلافات التي تم الحصول عليها في كل دلو بعدم التطابق.

Bank Management - Asset Liability

Asset commitment management is the process by which the union deals with its financial risks that may come with changes in the interest rate which in turn will affect the liquidity scenario.

Banks and other financial associations provide services that expose them to different types of risks. We have three types of risk - credit risk, interest risk and liquidity risk. Therefore, asset and liability management is an approach or step that reassures banks and other financial institutions with the protection that helps them manage these risks efficiently.

The ALM model helps to measure, examine and control risk. Ensures proper strategies for its management. Thus, it is suitable for institutions such as banks, finance companies, leasing companies, insurance companies and other financing bodies.

Asset and liability management is an initial step to take towards long-term strategic planning. This can also be thought of as a delimiting function for an average term.

In particular, liability management also refers to money-buying activities through accumulative deposits, federal funds, and commercial paper so that the funds lead to lucrative loan opportunities. But when there is an increase in interest rate volatility, a major recession hurts many economies. Banks begin to focus more on managing the two sides of the balance sheet which are assets and liabilities.

ALM Concepts

Asset and Liability Management (ALM) can be mentioned as a comprehensive and dynamic scheme for measuring, examining, analyzing, controlling and managing the financial risks associated with variable interest rates, foreign exchange rates and other elements that can have an impact on the liquidity of the organization.

Asset and liability management is a strategic approach to balance sheet management so that total profits from benefits are maximized within the overall risk preference (current and future) of the enterprises.

Thus, ALM functions include approved tools to mitigate liquidity risk, manage interest rate / market risk and manage trading risk. In short, ALM is the sum total of financial risk management for any financial institution.

In other words, ALM deals with the following three central risks -

- Interest rate risk

- Liquidity risk

- Foreign currency risk

Banks that facilitate forex jobs also deal with another central risk - currency risk . With the support of ALM, banks try to meet assets and liabilities in terms of maturities and interest rates and reduce interest rate risk and liquidity risk.

Assets and Liabilities Mismatch - The balance sheet of a bank's assets and liabilities is the future cash inflows and outflows. Within the framework of asset commitment management, the cash inflows and outflows are grouped into different time groups. Moreover, each group of assets is balanced with the corresponding liability group. The differences obtained in each bucket are known as mismatches.

التسميات: Bank Management إدارة البنك

<< الصفحة الرئيسية