Bank Management - Commercial Banking إدارة البنك البنوك التجارية

Bank Management - Commercial Banking إدارة البنك البنوك التجارية

البنك التجاري هو نوع من المؤسسات المالية التي تقدم خدمات مثل قبول الودائع ، وتقديم القروض التجارية ، وتقديم المنتجات الاستثمارية الأساسية. يمكن أن يشير مصطلح البنك التجاري أيضًا إلى بنك ، أو قسم من بنك كبير ، والذي يتعامل بدقة مع خدمات الودائع والقروض المقدمة للشركات أو المؤسسات الكبيرة أو المتوسطة الحجم بدلاً من الأفراد الأفراد من الجمهور أو المؤسسات الصغيرة. على سبيل المثال ، الخدمات المصرفية للأفراد أو البنوك التجارية.

يمكن تعريف البنك التجاري أيضًا على أنه مؤسسة مالية مرخصة بموجب القانون لقبول الأموال من المؤسسات المختلفة وكذلك الأفراد وإقراض الأموال لهم. هذه البنوك مفتوحة للجمهور وتساعد الأفراد والمؤسسات والشركات.

في الأساس ، البنك التجاري هو نوع البنوك التي يميل الناس إلى استخدامها بانتظام. تمت صياغتها بموجب القوانين الفيدرالية وقوانين الولايات على أساس التنسيق والخدمات التي تقدمها.

يتم التحكم في هذه البنوك من قبل نظام الاحتياطي الفيدرالي. تم ترخيص بنك تجاري للمساعدة في الوظائف التالية -

قبول الودائع - تلقي الأموال من الأفراد والمؤسسات المعروفة باسم المودعين.

صرف المدفوعات - تسديد الدفعات حسب راحة المودعين. على سبيل المثال ، تكريم الشيك.

التحصيلات - يلعب البنك دور الوكيل لتحصيل الأموال من البنوك الأخرى المستحقة للمودع. على سبيل المثال ، عندما يدفع شخص ما من خلال شيك مسحوب على حساب من بنك مختلف.

صناديق الاستثمار - المساهمة أو إنفاق الأموال في الأوراق المالية لكسب المزيد من المال. على سبيل المثال ، الصناديق المشتركة.

حماية الأموال - يعتبر البنك مكانًا آمنًا لتخزين الثروة بما في ذلك المجوهرات والأصول الأخرى.

الحفاظ على المدخرات - يتم الاحتفاظ بأموال المودعين ، ويتم فحص الحسابات بشكل منتظم.

الاحتفاظ بحسابات الوصاية - يتم الاحتفاظ بهذه الحسابات تحت إشراف شخص واحد ولكنها في الواقع لصالح شخص آخر.

إقراض الأموال - إقراض الأموال للشركات والمودعين في حالة حدوث بعض الطوارئ.

يبدو أن البنوك التجارية هي أكبر مصدر لتمويل استثمار رأس المال الخاص في دولة ، على وجه الخصوص ، مثل الهند. يمكن تعريف استثمار رأس المال على أنه شراء عقار بغرض إما إنتاج دخل من العقار ، أو زيادة قيمة العقار بمرور الوقت ، أو كليهما. قد تشمل المشتريات الرأسمالية المماثلة التي تقوم بها الشركات أشياء مثل المصانع والأدوات والمعدات.

الهيكل الحالي

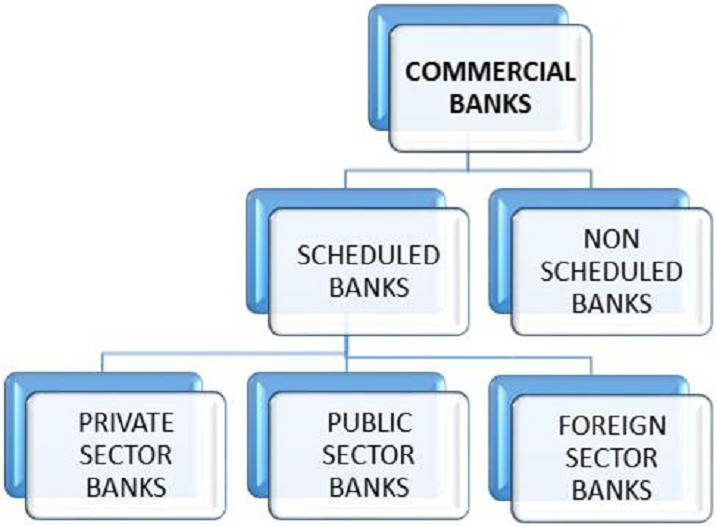

يمكن تصنيف الإطار المصرفي الحالي في الهند على نطاق واسع إلى قسمين. يقسم التصنيف الأول البنوك إلى ثلاث فئات فرعية - بنك الاحتياطي الهندي والبنوك التجارية والبنوك التعاونية.

الثاني يقسم البنوك إلى فئتين فرعيتين - البنوك المجدولة والبنوك غير المجدولة. في كل من نظامي التصنيف ، يعتبر بنك الاحتياطي الهندي هو رئيس الهيكل المصرفي. يراقب ويحمل كل رأس المال الاحتياطي لجميع البنوك التجارية أو المجدولة في جميع أنحاء البلاد.

البنوك التجارية هي المؤسسات التي تتلقى الودائع من الأفراد والشركات وتقرض لهم القروض. يولدون الائتمان. تخضع البنوك التجارية في الهند للتنظيم بموجب قانون التنظيم المصرفي لعام 1949. ويتم تصنيف هذه البنوك أيضًا على أنها -

- البنوك المجدولة

- البنوك غير المجدولة

البنوك المجدولة هي البنوك المدرجة في الجدول الثاني لقانون بنك الاحتياطي الهندي لعام 1934. البنوك غير المجدولة هي تلك البنوك غير المدرجة في الجدول الثاني لقانون بنك الاحتياطي الهندي لعام 1934.

البنوك المجدولة

في الهند ، لكي يتأهل البنك كبنك مجدول ، يجب أن يفي بالمعايير كما قلل من أهمية بنك الاحتياطي الهندي. فيما يلي قائمة بالمعايير

- يجب على البنوك إجراء جميع معاملاتها التجارية في الهند.

- تلتزم جميع البنوك المجدولة بامتلاك رأس مال لا يقل عن روبية خمسة كهس في بنك الاحتياطي الهندي.

- في عام 2011 ، بلغت خمسة آلاف روبية محسوبة بالدولار 11156 دولارًا.

وبالتالي ، فإن أي بنك تجاري وتعاوني ومؤمم وأجنبي وأي مؤسسة مصرفية أخرى تقبل هذه الشروط المحددة وتفي بها تسمى بنوكًا مجدولة ولكن ليست كل البنوك المجدولة هي بنوك تجارية.

البنوك التجارية المجدولة هي تلك البنوك المدرجة في الجدول الثاني من قانون RBI لعام 1934. تقبل هذه البنوك الودائع وتقرض القروض وتقدم أيضًا خدمات مصرفية أخرى. الاختلاف الرئيسي بين البنوك التجارية المجدولة والبنوك التعاونية المجدولة هو نمط الاحتفاظ بها. البنوك التعاونية مسجلة كمؤسسات ائتمانية تعاونية بموجب قانون الجمعيات التعاونية لعام 1912.

يتم تصنيف البنوك المجدولة كذلك على أنها -

- بنوك القطاع الخاص

- بنوك القطاع العام

- بنوك القطاع الأجنبي

بنوك القطاع الخاص

تستحوذ هذه البنوك على أجزاء أكبر من الحصة أو تتم المحافظة على التطابق من قبل المساهمين من القطاع الخاص وليس من قبل الحكومة. وبالتالي ، فإن البنوك التي يكون فيها الحد الأقصى لرأس المال في أيدي القطاع الخاص تعتبر بنوكًا تابعة للقطاع الخاص. في الهند ، لدينا نوعان من بنوك القطاع الخاص -

- بنوك القطاع الخاص القديمة

- بنوك القطاع الخاص الجديدة

بنوك القطاع الخاص القديمة

تم إنشاء بنوك القطاع الخاص القديمة قبل التأميم في عام 1969. كان لها استقلالها الخاص. كانت هذه البنوك إما صغيرة جدًا أو متخصصة بحيث لا يمكن دمجها في التأميم. فيما يلي قائمة ببنوك القطاع الخاص القديمة في الهند -

- البنك الكاثوليكي السوري

- بنك سيتي يونيون

- بنك Dhanlaxmi

- Federal Bank ING

- بنك فيسيا

- بنك جامو وكشمير

- بنك كارناتاكا

- بنك كارور فيسيا

- بنك لاكشمي فيلاس

- بنك ناينيتال

- بنك راتناكار

- بنك جنوب الهند

- بنك تاميل نادو ميركانتيل

من البنوك المذكورة أعلاه ، فإن Nainital Bank هو فرع فرعي أو فرعي لبنك Baroda ، الذي يمتلك 98.57٪ من أسهمه. اندمج عدد قليل من بنوك القطاع الخاص من الجيل القديم مع بنوك أخرى. على سبيل المثال ، في عام 2007 ، اندمج Lord Krishna Bank مع Centurion Bank of Punjab. اندمج بنك Sangli مع بنك ICICI في 2006. مرة أخرى ، اندمج بنك Centurion Bank of Punjab مع HDFC في عام 2008.

بنوك القطاع الخاص الجديدة

البنوك التي بدأت عملياتها بعد التحرير في التسعينيات هي بنوك القطاع الخاص الجديدة. سُمح لهذه البنوك بالدخول إلى القطاع المصرفي الهندي بعد تعديل قانون تنظيم البنوك في عام 1993.

في الوقت الحاضر ، تعمل بنوك القطاع الخاص الجديدة التالية في الهند -

- تطوير بنك المحور

- بنك الائتمان (DCB Bank Ltd)

- بنك HDFC

- بنك الاي سي سي

- IndusInd Bank

- بنك كوتاك ماهيندرا

- نعم بنك

بالإضافة إلى هذه البنوك السبعة ، هناك بنكان آخران لم يباشرا العمل بعد. لقد حصلوا على تراخيص "من حيث المبدأ" من RBI. هذان المصرفان هما IDFC و Bandhan Bank of Bandhan Financial Services.