ما هي أنواع سوق الصرف الأجنبي What are Types of foreign exchange market

ما هي أنواع سوق الصرف الأجنبي What are Types of foreign exchange market

ما هي أنواع سوق الصرف الأجنبي What are Types of foreign exchange market

سوق الصرف الأجنبي عبارة عن شبكة عالمية عبر الإنترنت حيث يشتري التجار والمستثمرون العملات ويبيعونها. ليس لها موقع مادي وتعمل 24 ساعة في اليوم لمدة 5-1 / 2 أيام في الأسبوع.

تعد أسواق الصرف الأجنبي من أهم الأسواق المالية في العالم. دورهم ذو أهمية قصوى في نظام المدفوعات الدولية. من أجل أداء دورهم بكفاءة ، من الضروري أن تكون عملياتهم / تعاملاتهم جديرة بالثقة. الجدير بالثقة يتعلق بالالتزامات التعاقدية التي يتم الوفاء بها. على سبيل المثال ، إذا أبرم طرفان عقدًا آجلًا لزوج عملات (يعني أن أحدهما يشتري والآخر يبيع) ، يجب أن يكون كلاهما على استعداد لاحترام جانبهما من العقد كما قد تكون الحالة.

فيما يلي أسواق الصرف الأجنبي الرئيسية -

الأسواق الفورية Spot Markets

الأسواق الآجلة Forward Markets

أسواق المستقبل Future Markets

أسواق الخيارات Option Markets

أسواق المقايضة Swaps Markets

تسمى المقايضات والعقود الآجلة والخيارات بالمشتقات لأنها تستمد قيمتها من أسعار الصرف الأساسية.

- السوق الفورية

هذه هي أسرع المعاملات المتعلقة بالعملة في سوق الصرف الأجنبي. يوفر هذا السوق الدفع الفوري للمشترين والبائعين وفقًا لسعر الصرف الحالي. يمثل السوق الفوري ما يقرب من ثلث جميع عمليات تبادل العملات ، وعادة ما تستغرق التداولات يومًا أو يومين لتسوية المعاملات. يتيح ذلك للمتداولين الانفتاح على تقلبات سوق العملات ، والتي يمكن أن ترفع أو تخفض السعر ، بين الاتفاقية والتداول.

هناك زيادة في حجم المعاملات الفورية في سوق الصرف الأجنبي. هذه المعاملات هي في المقام الأول في شكل شراء وبيع الأوراق النقدية ، وصرف شيكات المسافر والتحويلات من خلال الأنظمة المصرفية. الفئة الأخيرة تمثل ما يقرب من 90 في المائة من جميع المعاملات الفورية تتم حصريًا للبنوك.

وفقًا لتقدير بنك التسويات الدولية (BIS) ، يبلغ الحجم اليومي للمعاملات الفورية حوالي 50 بالمائة من جميع المعاملات في أسواق الصرف الأجنبي. لندن هي مركز سوق الصرف الأجنبي. إنه يولد أعلى حجم ويتنوع مع العملات المتداولة.

كبار المشاركين في سوق الصرف الفوري

دعونا الآن نتعرف على المشاركين الرئيسيين في سوق الصرف الفوري.

بنوك تجارية

هذه البنوك هي اللاعبين الرئيسيين في السوق. البنوك التجارية والاستثمارية هي الجهات الفاعلة الرئيسية في سوق الصرف الأجنبي. إنهم لا يتاجرون فقط نيابة عنهم ولكن أيضًا لصالح عملائهم. يأتي جزء كبير من التجارة من خلال تداول العملات التي ينغمس فيها البنك للاستفادة من تحركات الصرف. تتم المعاملات بين البنوك في حالة ضخامة حجم المعاملات. للوساطة ذات الحجم الصغير في العملات الأجنبية ، يمكن البحث عن وسيط.

البنوك المركزية

تتدخل البنوك المركزية مثل RBI في الهند (RBI) في السوق لتقليل تقلبات العملة في عملة البلد (مثل INR ، في الهند) ولضمان سعر صرف متوافق مع متطلبات الاقتصاد الوطني. على سبيل المثال ، إذا أظهرت الروبية علامات انخفاض في قيمتها ، فقد يفرج RBI (البنك المركزي) عن (بيع) مبلغ معين من العملات الأجنبية (مثل الدولار). سيؤدي هذا العرض المتزايد من العملات الأجنبية إلى وقف انخفاض قيمة الروبية. قد يتم إجراء العملية العكسية لوقف ارتفاع قيمة الروبية أكثر من اللازم.

التجار والوسطاء والمراجحون والمضاربون

يشترك التجار في الشراء بسعر منخفض والبيع بسعر مرتفع. تركز عمليات هؤلاء التجار على البيع بالجملة ومعظم معاملاتهم تتم بين البنوك بطبيعتها. في بعض الأحيان ، قد يضطر التجار إلى التعامل مع الشركات والبنوك المركزية. لديهم تكاليف معاملات منخفضة وكذلك سبريد ضعيف للغاية. تمثل معاملات البيع بالجملة 90 بالمائة من القيمة الإجمالية لصفقات الصرف الأجنبي.

- السوق الآجل

في العقد الآجل ، يتفق طرفان (شركتان ، وكالات عقد فردية أو حكومية) على القيام بالتداول في تاريخ ما في المستقبل ، بسعر وكمية محددين. لا يلزم إيداع تأمين حيث لا يتم تغيير الأموال عند توقيع الصفقة.

لماذا التعاقد الآجل مفيد؟

يعتبر التعاقد الآجل ذا قيمة كبيرة في التحوط والمضاربة. السيناريو الكلاسيكي لتطبيق التحوط من خلال عقد آجل هو سيناريو مزارع القمح الآجل ؛ بيع محصوله بسعر ثابت معروف من أجل القضاء على مخاطر السعر. وبالمثل ، يرغب مصنع الخبز في شراء الخبز مقدمًا للمساعدة في تخطيط الإنتاج دون التعرض لخطر تقلبات الأسعار. هناك مضاربون ، بناءً على معرفتهم أو معلوماتهم ، يتوقعون زيادة في السعر. ثم يقومون بالشراء (الشراء) في السوق الآجلة بدلاً من السوق النقدي. الآن يقوم هذا المضارب بالشراء في السوق الآجلة ، وينتظر ارتفاع السعر ثم يبيعه بأسعار أعلى ؛ وبالتالي تحقيق ربح.

عيوب الأسواق الآجلة

تأتي الأسواق الآجلة مع بعض العيوب. يتم وصف العيوب أدناه باختصار -

عدم مركزية التداول

غير سائل (بسبب مشاركة طرفين فقط)

مخاطر الطرف المقابل (خطر التخلف عن السداد موجود دائمًا)

في المسألتين الأوليين ، تكمن المشكلة الأساسية في وجود قدر كبير من المرونة والتعميم. يشبه السوق الآجل شخصين يتعاملان مع عقد عقاري (طرفان متورطان - المشتري والبائع) ضد بعضهما البعض. الآن شروط العقد الخاصة بالصفقة هي حسب راحة الشخصين المشاركين في الصفقة ، ولكن قد تكون العقود غير قابلة للتداول في حالة مشاركة المزيد من المشاركين. تشارك مخاطر الطرف المقابل دائمًا في السوق الآجلة ؛ عندما يختار أحد طرفي الصفقة إعلان إفلاسه ، يعاني الآخر.

هناك مشكلة أخرى شائعة في السوق الآجلة وهي - كلما زادت الفترة الزمنية التي يكون خلالها العقد الآجل مفتوحًا ، كلما كانت تحركات الأسعار المحتملة أكبر ، وبالتالي كانت مخاطر الطرف المقابل أكبر.

حتى في حالة التجارة في الأسواق الآجلة ، فإن التجارة لها عقود موحدة ، وبالتالي تجنب مشكلة عدم السيولة ولكن مخاطر الطرف المقابل تظل دائمًا.

- أسواق المستقبل

تساعد الأسواق المستقبلية في إيجاد حلول لعدد من المشكلات التي تواجهها الأسواق المستقبلية. تعمل الأسواق المستقبلية على خطوط مماثلة للأسواق المستقبلية من حيث الفلسفة الأساسية. ومع ذلك ، فإن العقود موحدة والتداول مركزي (في بورصة مثل NSE و BSE و KOSPI). لا توجد مخاطر للطرف المقابل حيث أن البورصات لديها شركة مقاصة ، والتي تصبح طرفًا مقابلًا لكلا جانبي كل معاملة وتضمن التجارة. السوق المستقبلية عالية السيولة مقارنة بالأسواق الآجلة حيث يمكن لعدد غير محدود من الأشخاص الدخول في نفس التجارة (مثل ، شراء FEB NIFTY Future).

- سوق الخيارات

قبل أن نتعرف على سوق الخيارات ، نحتاج إلى فهم ماهية الخيار.

ما هو الخيار؟

الخيار هو عقد يمنح مشتري الخيارات الحق ولكن ليس الالتزام بشراء أو بيع الأصل في تاريخ ثابت في المستقبل (ووقت) وبسعر ثابت. يعطي خيار الشراء حق الشراء وخيار البيع يعطي الحق في البيع. نظرًا لأنه يتم تداول العملات في أزواج ، يتم شراء عملة واحدة وبيع أخرى.

على سبيل المثال ، خيار شراء الدولار الأمريكي ($) للروبية الهندية (INR ، العملة الأساسية) هو خيار شراء بالدولار الأمريكي وبضع INR. سيكون رمز هذا هو USDINR أو USD / INR. وعلى العكس من ذلك ، فإن خيار بيع الدولار الأمريكي مقابل INR هو خيار بيع بالدولار الأمريكي ومكالمة INR. سيكون رمز هذه التجارة مثل INRUSD أو INR / USD.

خيارات العملات

تعتبر خيارات العملات جزءًا من مشتقات العملات ، والتي ظهرت كفئة أصول جديدة مهمة ومثيرة للاهتمام للمستثمرين. يوفر خيار العملة فرصة لاستدعاء سعر الصرف وتحقيق أهداف الاستثمار والتحوط.

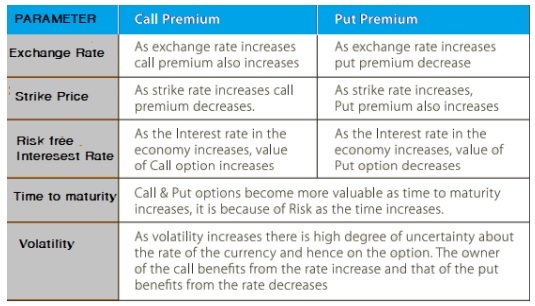

العوامل المؤثرة على أسعار خيار العملة

يوضح الجدول التالي العوامل المؤثرة على أسعار خيارات العملة -

- أسواق المقايضة Swaps Markets

- في التمويل ، المقايضة هي عقد مشتق يقوم فيه طرف بتبادل أو مبادلة القيم أو التدفقات النقدية لأصل بآخر.

- من بين التدفقات النقدية ، قيمة واحدة ثابتة والأخرى متغيرة وتعتمد على سعر المؤشر أو معدل الفائدة أو سعر صرف العملة.

- المقايضات هي عقود مخصصة يتم تداولها في سوق خارج البورصة (OTC) بشكل خاص ، مقابل الخيارات والعقود الآجلة المتداولة في البورصة العامة.

- يعتبر سعر فائدة الفانيليا العادي ومقايضات العملات النوعين الأكثر شيوعًا والأساسية من المقايضات.

سوق المقايضات

من سيستخدم المقايضة؟

الخروج من اتفاقية المبادلة

اقرأ أيضا المزيد عن دروس وتعلم عن تجارة وسوق الفوركس

2 What Is The Structure Of The Forex Market ماهو هيكل سوق الفوركس

3 العملات الرئيسية وأنظمة التجارة What Are The Major Trading Currencies

4 تجارة الفوركس - أنواع تحليل السوق Forex Trading -What Are Types Of Market Analysis

5 تجارة الفوركس - ماهي قوى السوق الأساسية Forex Trading - What Are Fundamental Market Forces

6 تجارة الفوركس - ما هي المؤشرات الفنية What are technical indicators in forex?

7 ماهي أنواع سوق الصرف الأجنبي What are Types of foreign exchange market

2 What Is The Structure Of The Forex Market ماهو هيكل سوق الفوركس

3 العملات الرئيسية وأنظمة التجارة What Are The Major Trading Currencies

4 تجارة الفوركس - أنواع تحليل السوق Forex Trading -What Are Types Of Market Analysis

5 تجارة الفوركس - ماهي قوى السوق الأساسية Forex Trading - What Are Fundamental Market Forces

6 تجارة الفوركس - ما هي المؤشرات الفنية What are technical indicators in forex?

7 ماهي أنواع سوق الصرف الأجنبي What are Types of foreign exchange market

التسميات: Forex Trading دروس تعلم تجارة الفوركس

<< الصفحة الرئيسية